印紙税とは?納税制度をわかりやすく解説【過怠税はまさかの3倍】

2023.08.03

・印紙税とは何か知りたい

・どんなときに課税されるの?節税できないの?

こんな悩みにお答えします。

会社の商取引において、切っては切り離せない税金が『印紙税』です。

「利益に対して税金を納めてるのに、文書にまで課税するなんて…」と感じている方も多いのではないでしょうか。

とはいえ印紙税の納付を怠ると、通常の3倍の税金を支払うことになります。

本記事を読むメリットは、

・国税庁の資料をもとに、印紙税について網羅的にわかる

・印紙税を払わなくていい方法がわかる

・印紙税のうっかりミスへの対処法がわかる

最後までご覧いただくと印紙税についての理解が深まりますので、ぜひご一読ください。

印紙税とは文書に課税される税金のこと

印紙税は金銭のやり取りに関する文書を作るときに課税されます。

法人税のように直接的に納める税金ではなく、収入印紙を購入して間接的に納める税金です。

印紙税の歴史的背景

印紙税は17世紀に西欧諸国で誕生しました。

当時は戦争も多く、国は戦費の調達や財政再建のために資金を調達する必要がありました。

そこで国民になるべく重税感を与えずに税金を徴収する方法として、広く薄く、多くの国民から徴収できる文書に対して課税をはじめたのです。

日本では1873年に導入され、約150年続く重要な国家財源のひとつとして機能しています。

なお、現在は西欧諸国で採用されていません。

印紙税の納税方法

収入印紙を買って、文書に貼り付けて納税します。

収入印紙の貼り付ける場所に決まりはなく、一般的に契約書は左上のスペースに、領収書は指定の貼り付け欄に、指定がなければ空いているスペースに貼ります。

ただし、消印がないと納税したことになりません。

消印は契約当事者や代理人・使用人などの印鑑や署名によって行い、複数いる場合は代表者1名が行います。印鑑の種類に決まりはなく、シャチハタでも問題ありません。

納税義務者は課税文書を作った人

課税文書の作成者が納税義務を負い、1つの文書を共同で作った場合は作成者が連帯して納税義務を負います。

【領収書の場合】

お客様に領収書を渡すときに納税義務が発生し、領収書を発行した者が納税義務を負います。

【工事請負契約書の場合】

契約当事者の意思の合致を証明する目的で作られる契約書などは、一般的に双方が署名・捺印したときに納税義務が発生します。

1つの課税文書を2者が共同して作成した場合は、2者が連帯して納税義務を負います。

収入印紙の購入方法

収入印紙は31種類あり、額面に応じて現金で購入します。

なお、払い戻しはないのでご注意ください。

買いやすい場所は店舗数が多い郵便局とコンビニです。

郵便局の場合、在庫の都合上、大量の収入印紙や大きな額面の収入印紙を買うときは事前に確認しましょう。

一般的にコンビニで購入できる収入印紙の額は200円ですが、コンビニによっては取り扱いがない場合もありますので気をつけましょう。

他には下記の場所でも買えます。

・法務局

・役所、役場

・コンビニ

・金券ショップ

・スーパーのサービスカウンター

法務局はすぐに行ける場所になく、役所では収入印紙の扱いが限られる場合があります。

金券ショップでは安く買えますが、消費税の課税や仕分けのルールが異なるのでご注意ください。

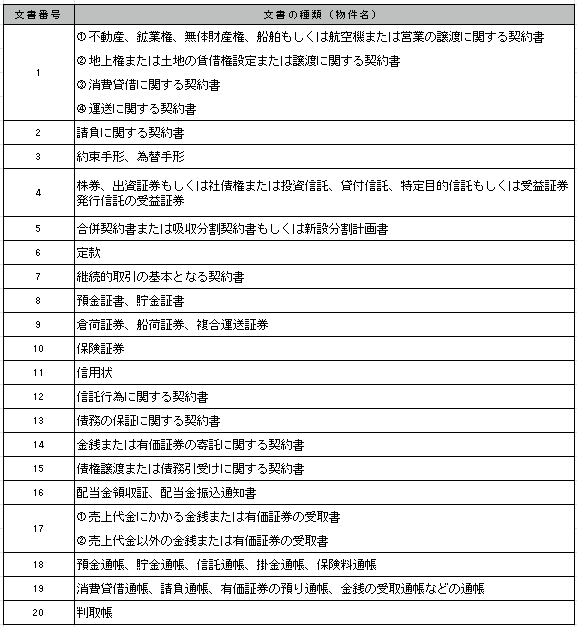

印紙税の対象となる課税文書は20種類

下記の3つすべてに該当する文書が課税文書です。

(1)印紙税法別表第1(課税物件表)に掲げられている20種類の文書により証されるべき事項(課税事項)が記載されていること

(2)当事者の間において課税事項を証明する目的で作成された文書であること

(3)印紙税法第5条(非課税文書)の規定により印紙税を課税しないこととされている非課税文書でないこと

引用:国税庁『No.7100 課税文書に該当するかどうかの判断』

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7100.htm/

特に下記の文書はビジネスシーンで多く使われます。

作成する文書がどの種類に該当するかは、形式的ではなく実質的な意味で判断します。

文書のタイトルなどから判断するのではなく、文書に書かれている内容で判断しましょう。

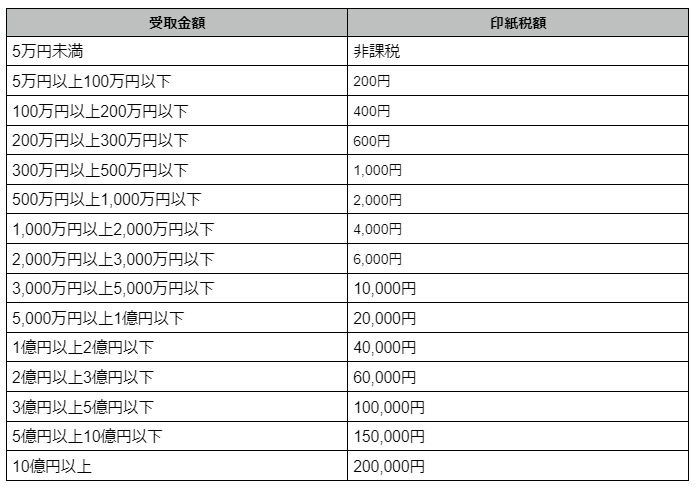

一例ですが、17号文書にあたる領収証の印紙税額は次のとおりです。

※受取金額の記載のないものは200円

このように印紙税額はそれぞれの文書の種類ごとに決まっています。

国税庁『印紙税の手引き』がとてもわかりやすいので必ず確認しておきましょう。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/01.htm/

これらに当てはまらない文書を『非課税文書』と言い、印紙税を納める必要はありません。

非課税文書を知れば節税にもつながる

ちょっとした節税におつながりますので、非課税文書について理解を深めておきましょう。

国税庁『印紙税の手引き』にも記載があるように、

・委任状

・建物の賃貸借契約書

・記載金額が1万円未満の契約書

・記載金額が5万円未満の受取書や領収書

・国や地方公共団体が作成した文書

・営業に関しない受取書

などは課税されません。

ただし、課税の対象かどうかは細く変動する可能性がありますので、税務署や税理士にアドバイスを求めたり、国税庁HPを確認したりしましょう。

では、課税されない主なケースを4つをご紹介します。

・5万円未満の領収書

・クレカで払ったことがわかる領収書

・電子メールやFAXでやり取りした領収書

・電子契約書

5万円未満の領収書

領収書に限らず、レシートも同じです。

税込で記載している場合は税込の金額、消費税を分けて記載している場合は税抜きの金額で判断します。

金額によっては消費税の有無で印紙税を払わなくていいケースもありますので、総額だけではなく消費税を分けて記載するほうがいいでしょう。

クレカで払ったことがわかる領収書

5万円以上の決済だとしても、クレジットカードでの支払いだと収入印紙は必要ありません。

なぜなら信用取引により商品を渡しており、金銭の受取書に該当しないからです。

ただし、発行した領収書にクレジットカード払いであったことの記載が必要です。

電子メールやFAXでやりとりした領収書

PDFにした領収書を電子メール・FAXで送った場合も、書面を発行しているわけではないので課税文書とはみなされません。

5万円以上のやりとりだとしても収入印紙は不要です。

電子契約書

電子上で作成した契約書は課税文書とみなされませんので、電子契約の場合も収入印紙は不要です。

双方合意のもとで電子契約で進められるなら節税につながりますね。

印紙税にまつわるペナルティ【過怠税は通常の3倍】

過怠税の対象になると、本来納めるべき納税額の2倍に相当する額が追加されます。

もともと1万円の税額であれば、2倍の2万円が追加されて3万円を支払わなければなりません。

・貼るべき収入印紙が貼られていない

・納めるべき納税額に不足がある

このような場合はご注意ください。

なお、自ら誤りに気づいて申告すれば、納税額の1.1倍の過怠税で済みますが、罰則にかかる違反金の納付などと同じく、過怠税も損金算入はできません。

ただし、収入印紙を貼り忘れても契約自体は有効です。

過誤納還付

誤って納付した印紙税は還付してもらえます。

具体的には次のような場合です。

・納付額を超過する収入印紙を貼ってしまった

・非課税文書に収入印紙を貼ってしまった

・課税文書に収入印紙を貼ったけど使う見込みがなくなった

『印紙税過誤納確認申請書』に必要事項を記入し、納税地の税務署に提出します。

過誤納の事実が認められれば返金を受けられます。

収入印紙の交換

汚損や棄損していない収入印紙は、郵便局で他の額面の収入印紙と交換できます。

ただし、現金への交換はできず、収入印紙1枚につき5円の手数料がかかります。

課税文書が多い時の納税対策

事前に税務署に届出すれば、収入印紙を貼らなくても納税する方法があります。

・税印を押す方法

・印紙税納付計器により納税印を押す方法

・書式表示による方法

・預貯金通帳での一括納付

税印を押す方法は税務署により対応可否が分かれますので事前の確認が必要ですし、その他の方法も税務署からの承認が必要です。

詳細は下記リンクよりご確認ください。

国税庁『印紙を貼らないで印紙税を納付する方法』

https://www.nta.go.jp/law/shitsugi/inshi/06/04.htm/

課税文書を扱う機会が多い会社ほど、業務効率化に直結するでしょう。

印紙税に関するよくある質問

電子マネー決済時に収入印紙は必要?

電子マネーは現金と同じ扱いですので、領収書などには収入印紙を貼る必要があります。

クレジットカードなどと混同して納税し忘れないように気をつけましょう。

収入印紙は経費にできる?

収入印紙は使った時に経費にできます。

「決算で経費にしたいからまとめ買いしておこう!」は通用しません。

実際に文書に貼付して使わないと否認されます。

印紙税に軽減措置はないの?

令和6年3月31日までの軽減措置として、

・不動産譲渡契約書

・建設工事請負契約書

は一定の条件を満たせば印紙税が軽減されます。

なお、起算点は契約日ではなく文書の作成日です。

軽減措置についての詳細は下記リンクよりご確認ください。

国税庁「「不動産譲渡契約書」及び「建設工事請負契約書」の 印紙税の軽減措置の延長について」

https://www.nta.go.jp/publication/pamph/inshi/pdf/0020003-096.pdf/

印紙税の貼り忘れはいつ指摘されるの?

印紙税単独での税務調査もありえますが、所得税・法人税の税務調査時に併せて指摘されることが多いです。

常日頃から収入印紙の貼り忘れが無いか、確認する仕組みを構築しておきましょう。

税務調査時に印紙税の指摘をされたけど、税理士が事前に教えてくれなかった!

印紙「税」なので税理士の専門分野と思いがちですが、所得税や法人税、消費税と異なり、印紙税は税務代理を認めておりません。

すなわち、税務調査時にも基本的には税理士抜きで調査に臨まなければなりません。

そのため、事業主様がしっかりと知識をつけておく必要があります。

まとめ

今回は印紙税とは何かについて解説しました。

本記事の内容をまとめると、

・印紙税とは金銭のやり取りに関する文書の作成者が、収入印紙を貼って納める税金

・課税文書は20種類あり、非課税文書は印紙税を納めなくていい

・過怠税は通常の3倍の税額がかかるが、場合によっては収入印紙の返金・交換が認められる

うっかりミスで余計な税金を払わないように注意しましょう。

本記事で紹介した国税庁の参考資料なども活用しつつ、正しく印紙税を納めましょう。

関連コラム:法人が納める税金の種類と節税のコツをくわしく解説

関連コラム:【税理士が監修】会社で扱う書類の保存期間まとめ【文書管理に強くなる】

監修者

税理士 篠塚啓三

1975年生まれ 埼玉県所沢市出身

早稲田大学商学部卒業

関東信越税理士会、所沢税理士会に所属大学卒業後、一般企業を経て

平成15年4月 シン中央会計 入社

平成18年12月 税理士登録 登録番号106985

平成29年11年 税理士法人シン中央会計 代表に就任主に創業間もないスタートアップの顧客向けに、クラウド会計の導入やバックオフィスの合理化、経営数値の見える化や事業計画作成、金融機関からの資金調達など、幅広い支援を行っている。

※本サイトに掲載の内容は、令和5年8月現在の法令に基づき作成しております。