非居住者への給与支払でお悩みのあなたへ!源泉徴収と年末調整の全貌が丸わかり

2023.08.29

・非居住者の源泉徴収や年末調整について知りたい

・海外勤務者の給与計算で気をつけるべきポイントは?

こんな悩みにお答えします。

そもそも給与支払にかかる経理処理や税金の仕組みを理解するだけでも大変なのに、海外勤務者の

給与計算となれば頭がパンクしそうになるのも無理はないでしょう。

かといって放置するわけにもいかず、頭を悩ます経理担当者も多いのではないでしょうか。

結論、しっかり全体像を押さえておけば、イレギュラーな処理にも対応できます。

本記事を読むメリットは次のとおりです。

・非居住者の源泉徴収と年末調整の全体像がわかる

・海外勤務者の給与支払に必要な知識が身につく

最後までご覧いただけば、きっと非居住者に対する給与支払もスムーズにできるでしょう。

ぜひ参考にしてください。

目次

非居住者への給与支払でお悩みのあなたへ!源泉徴収と年末調整の全貌

結論、日本に住所のない海外勤務者のような非居住者の所得は、

・日本国内で稼いで得た「国内源泉所得」のみが課税対象になり

・一律20.42%が源泉徴収され

・年末調整の対象にはならない

と決められており、非居住者に該当する外国人労働者に対しても考え方は同じです。

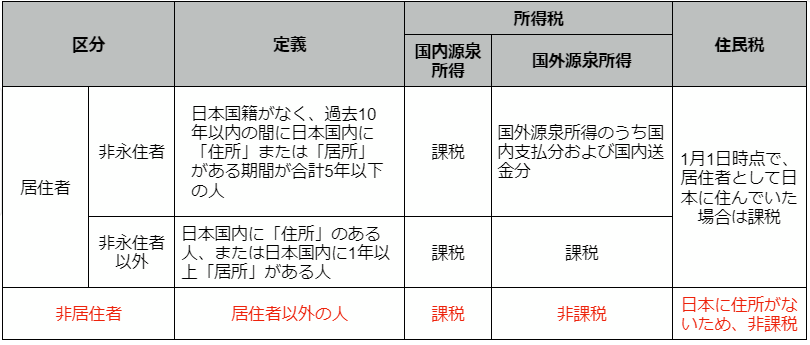

居住者と非居住者の違いは下表のとおりで、それぞれで課税される所得の範囲が異なります。

国内源泉所得と国外源泉所得の違いは、「どこで働いて得た収入か」であり、次のとおりです。

【国内源泉所得とは】

日本国内で働いて得た所得を指し、非居住者であっても国内源泉所得がある場合は、所得税として

一律20.42%を源泉徴収する

【国外源泉所得とは】

日本国外で働いて得た所得を指し、海外赴任者などの非居住者が、海外で勤務して支払われた給与は「国外源泉所得」に該当するので日本での所得税は非課税

居住者の所得は「全世界所得課税」の考え方に基づき、世界中のどこで働いても所得税が課税されます。

一方で、非居住者の所得は国内源泉所得のみ課税対象になり、支払い元が日本の会社だとしても、国外での所得は国外源泉所得になりますので日本の所得税は非課税です。この場合、勤務する国ごとの所得税がかかります。

では次に、居住者・非居住者に該当するかを、形式的に判断してはいけない理由を解説します。

居住者・非居住者の判定は推定規定に基づく

居住者・非居住者の定義における「住所」や「居所」は、実務では推定規定によって判断されます。

つまり、形式的ではなく客観的事実に基づく必要があります。

たとえば、住所地は日本にあっても、1年以上の海外転勤がわかる資料などがあれば、客観的な事実に基づき非居住者として判断されるわけですね。

住所と居所の考え方は以下のとおりです。

【住所】

生活関係の中心となっている場所

【居所】

生活の本拠ではないが、多かれ少なかれ一定の期間を継続して居住する場所

定義ではなく、「実際はどうなのか?」という視点で判断されるのです。

非居住者が年末調整の対象にならない理由

冒頭でもお伝えしたように、非居住者は年末調整の対象になりません。

年末調整の対象になるのは、居住者だからです。

具体的には、海外勤務する期間が1年以上だと非居住者に該当しますので、その者が得る国内源泉所得には一律20.42%で源泉徴収します。そして、源泉徴収した翌月10日までに国に納付し、課税関係は終了します。

このように非居住者は年末調整や確定申告をする必要はありません。

一方で、居住者は「給与所得の源泉徴収税額表」により源泉所得税を徴収し、年末調整により先に支払った所得税を精算します。

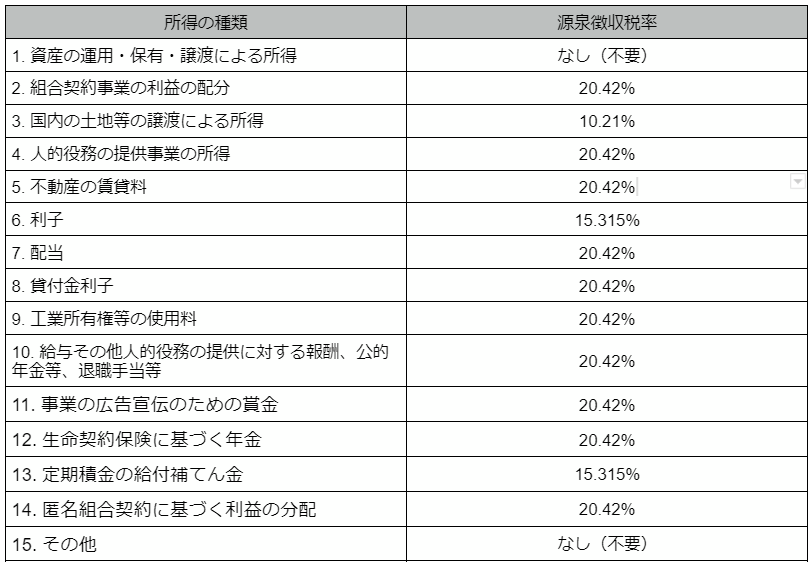

非居住者が課税される国内源泉所得は15種類

非居住者に対する課税関係の概要は次のとおりです。

※土地(3)・不動産(5)による所得は源泉徴収が不要な場合もある

参照:国税庁『国内源泉所得の範囲(平成29年分以降)』

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2878.htm/

課税方法は次の3つの要件によって異なります。

・国内源泉所得の種類

・恒久的施設の有無

・国内源泉所得が恒久的施設に帰せられるか否か

「恒久的施設なければ課税なし」という国際的なルールのもと、非居住者が日本国内で給与の支払いを受けても、日本国内に恒久的施設がなければ課税されることはありません。

このように恒久的施設(PE)とは、非居住者の課税関係を決めるうえで大きな指標です。

なお、租税条約によって国内源泉所得について異なる定めがある場合は、国内法より租税条約を優先しなければなりません。

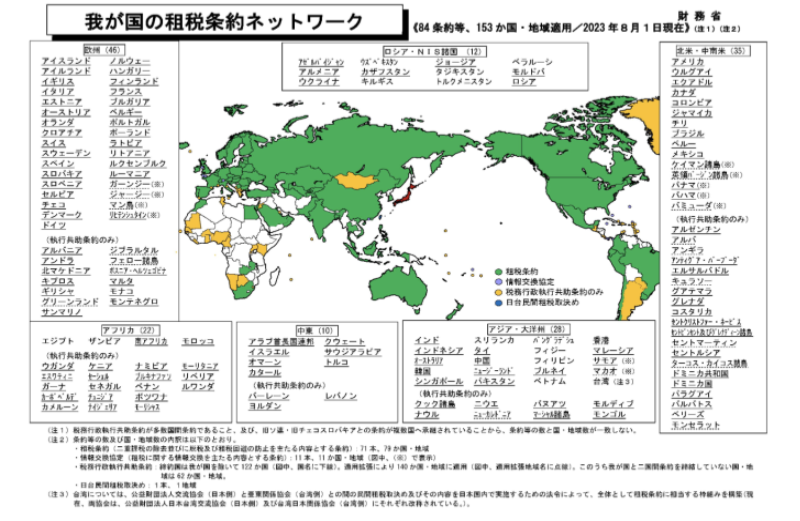

租税条約を優先する

国内法よりも租税条約を優先しましょう。

租税条約は二重課税の排除や租税回避の防止を目的として、日本と相手国とで結ぶ条約です。

これにより所得税や住民税が減免もしくは免除されます。

日本は下図のように多くの国と結んでいます。

出典:財務省『租税条約に関する資料(我が国の租税条約ネットワーク)』

https://www.mof.go.jp/tax_policy/summary/international/tax_convention/index.htm#a02/

租税条約ではどちらの国の「居住者」に該当するかを、下記の順で判定します。

①恒久的住所

②利害関係の中心的場所

③常用の住居

④国籍

ただし、租税条約を適用するには事前に届出が必要です。

給与日の前日までに「租税条約に関する届出書」などを税務署へ提出しましょう。

非居住者となる海外勤務者と役員への給与支払【違いを解説】

1年以上を外国で勤務する海外勤務者や役員への給与支払の違いについて、次の順番で解説します。

・海外勤務者(従業員)の源泉徴収

・海外勤務者(役員)の源泉徴収

・海外勤務者の年末調整

役員については考え方が異なりますので、しっかり確認しておきましょう。

海外勤務者(従業員)の源泉徴収

源泉徴収の必要性は、国内源泉所得なのか国外源泉所得なのかによって異なります。

【海外勤務期間が1年未満】

居住者に該当し、国内勤務に基づく給与は国内・国外問わず源泉徴収が必要(全世界所得課税)

【海外勤務期間が1年以上】

非居住者に該当し、国外勤務に基づく給与は国外源泉所得になるため、源泉徴収は不要

ただし、1年以上海外にいる者が日本で1ヶ月働いた場合などは、国内勤務による所得は源泉徴収しますが、働いた期間が1ヶ月以内であれば国内源泉所得に該当しないため源泉徴収は不要です。

海外勤務者(役員)の源泉徴収

従業員と大きく異なるポイントは、役員は1年以上の海外勤務だとしても、内国法人の役員として支払いを受ける報酬は、国内源泉所得とみなされるため20.42%の源泉徴収が必要な点です。

なぜなら、役員は委任を受けた存在でありどこでも仕事ができると解釈されるから。

現地の国で課税された場合は、外国税額控除などの二重課税排除の手続きができます。

ただし、役員が海外支店の支店長など、使用人として常時海外で勤務している場合の所得は国外源泉所得に該当するため源泉徴収は不要です。

海外勤務者の年末調整

居住期間が1年を超えるかどうかが、年末調整の対象になるかならないかの判断基準です。

以下を参考に判断しましょう。

【国内居住が期間1年以上】

居住者に該当するため、年末調整が必要

【国内居住期間が 1年未満】

非居住者に該当するため、年末調整は不要

【年の途中で海外勤務を開始】

1年以上の海外勤務の場合、出国までに確定した収入は年の途中で年末調整します

【年の途中で海外より帰国】

帰国して1年未満の場合、帰国日から年末までを年末調整します

次項では、「年の途中に海外勤務することになった従業員」の年末調整について深掘りします。

出国時までに年末調整をする

出国までの居住者として支払われた給与について、事前に源泉徴収された所得税を精算しましょう。

なお、以下のケースでは出国時の年末調整は不要です。

・1年以内の海外勤務

・その年の給与が2,000万円以上

年金保険や健康保険、介護保険、雇用保険、労災保険などは社会保険料控除の対象になりますし、扶養控除や配偶者控除も受けられますので、「給与所得者の保険料控除申告書」などの提出を従業員に案内しましょう。

納税管理人を選任する

出国までの年末調整と併せて、納税管理人の選定もお忘れなく。

海外勤務になれば通常納めるべき税金を納められないので、代わりに納税してくれる人を選ぶ必要があるからです。

具体的には、出国日までに納税管理人を決めて、翌年2月16日から3月15日までに非居住者である従業員に代わって確定申告をしてもらいます。

海外勤務が決まった段階で、計画的に進めましょう。

まとめ

今回は非居住者の給与支払、特にこれから海外勤務をする従業員への給与支払について解説しました。

本記事をまとめると、

・非居住者に該当すれば国内源泉所得のみ一律20.42%で源泉徴収され、年末調整は不要

・居住者に該当する以上は、全世界所得課税なので国外源泉所得の一部も課税される

・租税条約を適用すれば二重課税などを避けられるが、必ず事前の手続きが必要

・同じ海外勤務であっても、従業員なのか役員なのかで考え方は異なる

・海外勤務が決まった従業員は出国までに年末調整を済ませ、納税管理人を選んで翌年の納税準備を進める必要がある

給与支払の対象者が居住者なのか非居住者なのかの判断を誤ると、金額の徴収ミスや納税トラブルに発展しかねません。

不安があれば税理士や税務署などへの相談も視野に入れましょう。

本記事を参考に、適切な経理処理を行いましょう。

関連コラム:従業員と外注の違いを解説【税務調査で否認されないために】

関連コラム:法人が納める税金の種類と節税のコツをくわしく解説

監修者

税理士 篠塚啓三

1975年生まれ 埼玉県所沢市出身

早稲田大学商学部卒業

関東信越税理士会、所沢税理士会に所属大学卒業後、一般企業を経て

平成15年4月 シン中央会計 入社

平成18年12月 税理士登録 登録番号106985

平成29年11年 税理士法人シン中央会計 代表に就任主に創業間もないスタートアップの顧客向けに、クラウド会計の導入やバックオフィスの合理化、経営数値の見える化や事業計画作成、金融機関からの資金調達など、幅広い支援を行っている。

※本サイトに掲載の内容は、令和5年8月現在の法令に基づき作成しております。